债市惊魂:谁在裸泳?下一秒崩盘?

近期债市波动的反思:过度解读的代价与市场的自我修正

最近债市的波动,与其说是意外,不如说是对前期过度乐观预期的修正。我个人认为,这次调整并非偶然,而是市场参与者过于一致的行动所导致的必然结果。 去年12月开始,市场对宽松货币政策的预期空前高涨,导致收益率快速下行,债券资产出现成本倒挂。这种现象的出现,源于部分投资者对“适度宽松”的理解存在偏差,将之等同于降准降息。但实际上,政策的执行存在时滞,适度宽松并不意味着立即行动。

“宽松预期”下的狂欢与风险

这种过度解读就好比“狼来了”的故事,喊得多了,市场也疲了。今年1月份以来,资金面持续偏紧,降准降息的预期落空,导致中短期债券大幅下跌。这种“熊平”的曲线,反映了市场对前期过于乐观的预期的失望。 进入3月份,长期利率债也开始补跌,资金面持续紧平衡,最终导致了投资者操作上的分歧。

调整的幅度与风险释放:是尾声还是中场?

从历史数据来看,目前的债市调整幅度已接近正常范围,整体的赔率和负Carry情况有所改善。 具体来说,今年以来,一年期以内的短端和信用债收益率上涨了大约40-60个基点,长期利率债收益率上涨了20-25个基点,与往年正常的调整幅度相近。 中短期信用债已经回到了2024年9-10月份的水平,银行资本债也基本接近10月初的高点。但是,5年期以上的长期利率债可能还存在一定的调整空间。

我个人认为,目前债市可能处于调整的中后期,但要断言调整已经结束还为时过早。 就像开车,不能只看仪表盘,还要注意路况。目前债市的“路况”仍然充满不确定性。

资金压力何时缓解:央行的信号与市场的博弈

资金压力的缓解,关键在于资金面和市场预期的修正。 参照过往经验,如果央行通过买断式回购或者直接入市买债来稳定市场情绪,那么资金压力可能会得到缓解。反之,临近季末,市场资金面将继续承压,债券市场震荡的可能性依然存在。

但问题在于,央行是否会出手,以及何时出手?这本身就是一个博弈的过程。 如果央行迟迟不出手,市场可能会进一步下跌,反之,如果央行出手过早,可能会助长市场的投机情绪。

债市潜在风险:多重因素的交织

今年债市面临的风险点有很多。

- 资金的“喜新厌旧”:市场资金可能会从债市流向其他资产,例如股市或者房地产,导致债市资金量减少。

- 银行的“囊中羞涩”:银行资产负债压力大,负债紧缺,导致配置资金和融出资金减少,从而削弱债券市场的配置力量。

- 行为模式的“朝令夕改”:市场参与者的阶段性行为变化也可能带来市场波动。比如,部分机构可能会因为业绩考核或者风险控制的原因,集中抛售债券,导致市场踩踏。

- 货币政策的“风吹草动”:央行货币政策的影响不言而喻,任何微小的政策调整都可能引发市场的剧烈波动。

就像下棋,每一步都牵一发而动全身。债市的走势受到多重因素的影响,任何一个因素的变化都可能改变整个格局。

(以上观点不构成投资建议,市场有风险,投资需谨慎。 我对未来不作任何保证,仅仅基于现有数据和个人判断,任何投资决策请独立思考。)

货币市场

MORE>-

A股市场深度分析:资源股强势崛起,市场成交量创低,后市展望

A股市场今日表现低迷,成交量跌破万亿元,创下9月24日以来新低。上证...

-

Pi 币:展望开放市场,未来价格走势分析

Pi币目前尚未在全球交易所上市,仅在Pi网络内部流通。由于其价...

-

Bitget 与 Binance 开放 SCR 交易:散户捡漏机会?

Bitget交易平台上的SCR代币盘前交易价格基本维持在1....

-

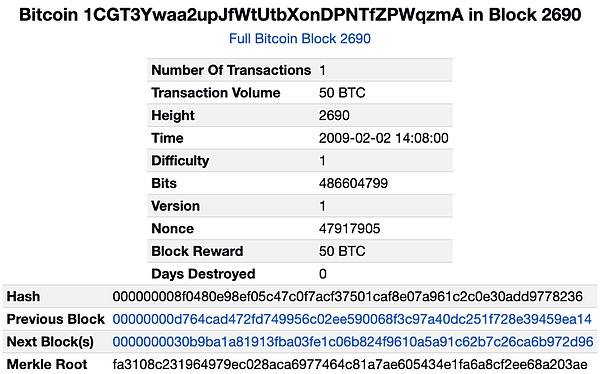

BTC 初创时期挖矿地址动币:传奇归来?

周末比特币继续横亘在63k一线,前方,目之所及,是江水滔滔的阻力区间...

-

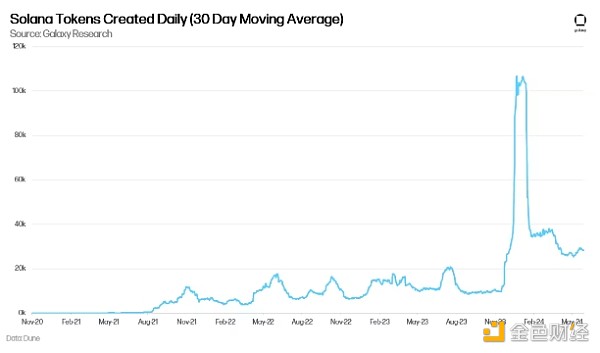

Meme 币:区块链时代的文化传播新画布

Meme已成为加密经济的基石,其病毒式传播特性在更广泛的加密市场中...

- 最近发表

-

- 九号公司智能电动车销量破700万,剑指全球:WTT速度背后的增长与主权基金青睐

- 2025機器人產業爆發:萬億市場、政策扶持、A股狂歡,下一個投資風口?

- 三友医疗实控人减持引关注:业绩波动、并购募资下的投资抉择

- 零食量販店崛起:平價策略、市場變革與品牌機遇

- 機構信心與清算風險:BTC突破百萬美元在望?美債危機成比特幣避風港

- 深交所全球投資者大會:主權基金、沙特機遇與仁寶股價的投資啟示

- 穩定幣監管法案現曙光:參議院投票通過,加密貨幣市場或迎來變革

- 链上黄金真香?Matrixdock的XAUm定投没你想的那么简单

- 突发!美债危机魅影重现?黄金避险光环再现,或将暴涨!

- 公募基金内卷加剧!增强策略ETF崛起,掘金还是韭菜?