基金置换策略:最大化收益的进阶指南

基金置换作为一种动态调整投资组合的策略,其成功与否关键在于周全的规划和对市场趋势的精准把握。本文将深入探讨基金置换的各个方面,帮助投资者更好地理解并应用这项策略。

一、明确投资目标和风险承受能力

在进行任何投资活动之前,清晰的自我认知至关重要。投资者应首先明确自身的投资目标(例如:退休养老、子女教育、财富增值等)和风险承受能力。不同的目标对应着不同的投资期限和风险偏好。例如,退休养老的投资通常需要较长的投资期限和较低的风险承受能力,而子女教育则可能需要在较短时间内获得较高收益,从而承担更高的风险。

风险承受能力评估应结合自身财务状况、投资经验和心理承受能力进行综合考量。切勿盲目追求高收益而忽视风险,投资需量力而行。

二、深入研究市场和基金产品

宏观经济形势、行业发展趋势以及全球政治经济局势都会对基金的表现产生影响。投资者需要对这些因素进行深入研究,并根据自身的投资目标和风险承受能力选择合适的基金类型。

除了宏观环境,对基金本身的深入了解也是必不可少的。投资者应关注基金的投资策略、历史业绩、基金经理的投资风格以及团队实力等。可以通过查看基金的过往业绩数据、资产配置比例、净值波动等指标来评估其风险和收益特征。

三、精准把握置换时机

市场行情的波动是基金投资中不可避免的一部分。因此,投资者需要密切关注市场动态,并根据市场变化调整投资策略。当市场处于高位时,一些高风险基金可能面临回调风险,此时可以考虑部分获利了结,将高风险资产置换为相对稳健的债券型基金或货币市场基金。而在市场低谷时,一些优质的股票型基金可能处于低估状态,投资者可以考虑逢低买入,增加权益类资产的配置。

四、分散投资,降低风险

不要将所有鸡蛋放在同一个篮子里,这是投资中的黄金法则。基金置换也应遵循这一原则。通过将资金分散投资于不同类型的基金,例如股票型、债券型、混合型等,可以有效降低投资组合的整体风险。同时,在同一类型基金中,还可以选择不同行业、不同投资风格的基金进行配置,进一步降低非系统性风险。

五、控制成本,提高收益

基金的费用,包括申购费、赎回费、管理费等,会直接影响投资者的最终收益。在选择基金时,应尽量选择费率较低的基金,以降低投资成本。

六、定期评估和调整

基金投资并非一劳永逸,市场环境和基金表现会不断变化。投资者需要定期对投资组合进行评估和调整,根据自身情况以及市场变化,适时对基金组合进行优化和置换,以确保投资组合始终符合自身的投资目标和风险承受能力。

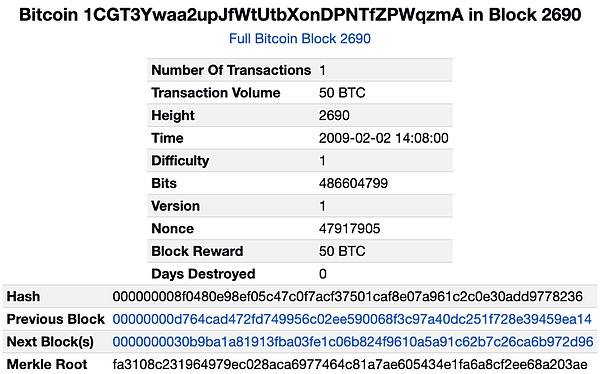

七、结合区块链技术,提升投资效率和安全性

区块链技术的应用为基金投资带来了新的机遇。区块链的透明性、安全性以及可追溯性,可以有效提升基金投资的效率和安全性。例如,利用区块链技术可以实现基金交易的自动化、透明化,降低交易成本和风险,提高交易效率。同时,区块链技术还可以提升基金信息的安全性,防止数据篡改和信息泄露。

八、结语

基金置换是一项复杂的投资策略,需要投资者具备专业的知识、丰富的经验和敏锐的市场洞察力。在进行基金置换之前,务必做好充分的准备,并根据自身情况制定合理的投资计划。同时,投资者也应保持理性,避免盲目跟风,切勿轻信市场传言。持续学习,不断提升自身投资水平,才能在基金投资中获得长期稳定的收益。

货币市场

MORE>-

A股市场深度分析:资源股强势崛起,市场成交量创低,后市展望

A股市场今日表现低迷,成交量跌破万亿元,创下9月24日以来新低。上证...

-

Pi 币:展望开放市场,未来价格走势分析

Pi币目前尚未在全球交易所上市,仅在Pi网络内部流通。由于其价...

-

Bitget 与 Binance 开放 SCR 交易:散户捡漏机会?

Bitget交易平台上的SCR代币盘前交易价格基本维持在1....

-

BTC 初创时期挖矿地址动币:传奇归来?

周末比特币继续横亘在63k一线,前方,目之所及,是江水滔滔的阻力区间...

-

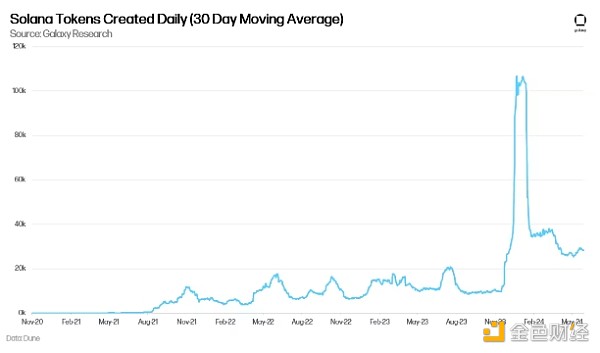

Meme 币:区块链时代的文化传播新画布

Meme已成为加密经济的基石,其病毒式传播特性在更广泛的加密市场中...

- 最近发表

-

- 北證跳水股災預演,美債殖利率狂奔,台股萬海、聯電承壓,麗嬰房、元太或成避風港。

- 股市警鐘:A股波動、美股下行、風險增,孟耿如關注房市,曹雅雯音樂路,何志偉看股市。

- CRO/CDMO產業復甦:中泰證券深度剖析拐點,掘金美股、比特幣投資機會

- 孫興慜式慢牛行情:交易員順勢而為,蔡依林式技術分析助攻,關注美股、BTC走勢

- 黃金止損至上:孟耿如股市教訓,比特幣風險,美債殖利率影響,短線技術分析與操作策略

- 九号公司智能电动车销量破700万,剑指全球:WTT速度背后的增长与主权基金青睐

- 2025機器人產業爆發:萬億市場、政策扶持、A股狂歡,下一個投資風口?

- 三友医疗实控人减持引关注:业绩波动、并购募资下的投资抉择

- 零食量販店崛起:平價策略、市場變革與品牌機遇

- 機構信心與清算風險:BTC突破百萬美元在望?美債危機成比特幣避風港