指数投资=躺赚?嘉实基金“超级指数节”背后,细思极恐!

指数投资的乌托邦?嘉实基金“超级指数节”背后的冷思考

3月12日,嘉实基金在北京举办了“‘指’树成林 春山可望——嘉实基金2025年超级指数节”。简七理财创始人简七在圆桌论坛上关于指数投资的观点,引发了一些思考。

“躺赚”神话与散户困境

简七认为指数投资是“最适合普通投资者的配置工具”,“躺赚”是理想目标。这番言论听起来颇具吸引力。诚然,指数投资省去了主动选股的烦恼,降低了投资门槛。但“躺赚”二字,恐怕更多的是一种美好的愿景。

巴菲特曾多次公开推荐指数基金,认为它能跑赢大多数专业投资者。例如,他在2013年的致股东信中就建议将遗产中的90%投资于标普500指数基金 (Buffett, 2013)。然而,我们需要理性看待这种“躺赚”。指数基金的收益率与市场整体表现密切相关,市场下跌时,指数基金同样会亏损。2022年A股市场大幅回调,沪深300指数下跌超过20%,如果盲目相信“躺赚”而重仓投资,损失可能超出预期。

定投的“万能药”?

简七是定投的坚定拥趸,认为定投更适合无法预测未来的投资者。定投确实可以平摊投资成本,降低一次性买入高点的风险。但是,定投并非万能药。

如果市场长期处于下跌趋势,定投的结果可能是越投越亏。日本股市就是一个典型的例子。从1990年代初泡沫破裂至今,日经225指数仍然没有回到历史高点。如果在日本股市长期定投,恐怕很难获得理想的回报。此外,定投需要长期坚持,需要投资者具备较强的纪律性。有多少人能够在市场持续下跌时仍然坚持定投呢?

“财务水池”模型的局限

简七提出了“财务水池”模型,建议将资金分为现金池、保险池、目标池和金额池,只有最后的闲置资金才适合进入权益市场。这个模型看似合理,但实际操作中存在一些问题。

首先,如何界定“闲置资金”?每个人的风险承受能力和财务状况不同,对“闲置资金”的定义也不同。其次,将资金划分为不同的“池子”,可能会限制投资的灵活性。如果市场出现较好的投资机会,但“权益池”资金不足,可能错失良机。最后,这个模型过于理想化,忽视了现实生活中可能出现的各种突发情况。

新兴技术投资:冷静还是保守?

对于新兴技术带来的投资机会,简七建议投资者保持冷静,将大部分资金配置于宽基指数,用小部分资金尝试感兴趣的领域。这个建议相对保守。诚然,盲目追逐热点可能会在高位被套牢。但是,如果完全忽视新兴技术带来的投资机会,可能会错失未来的增长点。

例如,人工智能(AI)作为一项颠覆性技术,正在深刻地改变着各行各业。虽然AI领域的投资风险较高,但也蕴藏着巨大的潜力。如果投资者完全回避AI领域的投资,可能会错过未来发展的红利。

参考文献

- Buffett, W. E. (2013). Letter to Shareholders. Berkshire Hathaway.

货币市场

MORE>-

A股市场深度分析:资源股强势崛起,市场成交量创低,后市展望

A股市场今日表现低迷,成交量跌破万亿元,创下9月24日以来新低。上证...

-

Pi 币:展望开放市场,未来价格走势分析

Pi币目前尚未在全球交易所上市,仅在Pi网络内部流通。由于其价...

-

Bitget 与 Binance 开放 SCR 交易:散户捡漏机会?

Bitget交易平台上的SCR代币盘前交易价格基本维持在1....

-

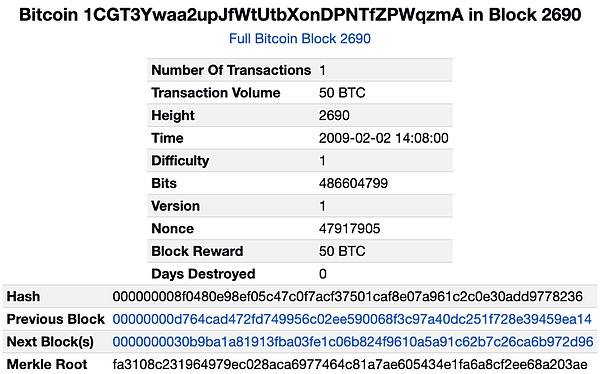

BTC 初创时期挖矿地址动币:传奇归来?

周末比特币继续横亘在63k一线,前方,目之所及,是江水滔滔的阻力区间...

-

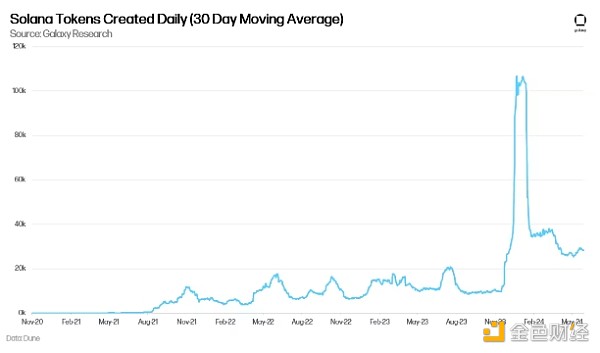

Meme 币:区块链时代的文化传播新画布

Meme已成为加密经济的基石,其病毒式传播特性在更广泛的加密市场中...

- 最近发表

-

- 北證跳水股災預演,美債殖利率狂奔,台股萬海、聯電承壓,麗嬰房、元太或成避風港。

- 股市警鐘:A股波動、美股下行、風險增,孟耿如關注房市,曹雅雯音樂路,何志偉看股市。

- CRO/CDMO產業復甦:中泰證券深度剖析拐點,掘金美股、比特幣投資機會

- 孫興慜式慢牛行情:交易員順勢而為,蔡依林式技術分析助攻,關注美股、BTC走勢

- 黃金止損至上:孟耿如股市教訓,比特幣風險,美債殖利率影響,短線技術分析與操作策略

- 九号公司智能电动车销量破700万,剑指全球:WTT速度背后的增长与主权基金青睐

- 2025機器人產業爆發:萬億市場、政策扶持、A股狂歡,下一個投資風口?

- 三友医疗实控人减持引关注:业绩波动、并购募资下的投资抉择

- 零食量販店崛起:平價策略、市場變革與品牌機遇

- 機構信心與清算風險:BTC突破百萬美元在望?美債危機成比特幣避風港